やさしい税金・みじかな税金 アラカルト

身近な税金知識をできるだけ平易なことばで紹介しています。

できるだけ、タイムリーなものを目指していきます。とりあげるテーマーがありましたら,遠慮なくmailでお届け下さい。

2008.11.1

やさしい税金・みじかな税金 アラカルト50

確定申告 豆情報

今年も確定申告の時期がやってきました。毎年のことですから用意万端おこたりないことと思いますが、今年の申告に必要な改正ポイントをいくつか紹介してみましょう。* ご利用の場合は精査確認のうえお願いします。

医療費控除の対象範囲の拡大

医療費控除の対象範囲に、介護福祉士による喀痰(かくたん)吸引等及び認定特定行為業務従事者にかかる費用の自己負担が加えられました。* この改正は平成24年4月1日以降に支出した費用にて適用されます。

特定口座の上場株式等の譲渡等に係る所得計算書について

その年に取引(譲渡・配当等の受け入れ)がなかった特定口座については、その特定口座を開設している者から請求がない限り、特定口座年間取引報告書が交付されないことになりました。* 毎年計算書が届いているのに、今年は届かないと心配するに及びません。

生命保険料控除の改正

簡単に記すとかえってややこしくなりますので省略しますが、平成24年3月31日までに契約したものと4月1日以後に契約したものによって、また一般保険契約、個人年金型契約、介護保険型契約のそれぞれによって異なりますので注意してください。減価償却費の改正

平成24年4月1日以後に取得した減価償却資産の定率法の償却率について、定額法の2.0倍した割合(改正前は2.5倍)となりました。* 経過措置

| イ | 平成24年において定率法を選択している場合において、平成24年4月1日~12月31日までの間に取得したものについては、平成24年3月31日までに取得したものとみなして、改正前の定率によることができます。 |

| ロ | 平成24年において定率法を採用している場合において、平成24年度、25年度以後の年度において、申告期限までに申告することを条件として、改正後の償却率を採用することができます。 |

| * | イとロを採用するときは、平成24年分の確定申告期限までに「減価償却資産の償却の方法等に関する経過措置の適用を受ける旨の届出書」の提出が必要です。 |

雇用者が増加した場合の所得税の特別控除

青色申告する者が、本年度および前年度のおいて離職者(定年退職等を除く)がない場合、平成24年から26年の各年のうち、基準雇用者が5人以上(中小企業については2人以上)及び基準雇用者が10%以上であり、かつ、給与等支給額が比較給与等支給額以上である年度において、20万円に増加した雇用者数を乗じた金額を特別控除することができます。ただしその事業所得にかかる税額の10%が限度となります。| * | 職業安定所等が交付する雇用促進計画の達成状況を確認した旨を記載した書類の添付が条件となります。 |

やさしい税金・みじかな税金 アラカルト49

最近の税ニュースから

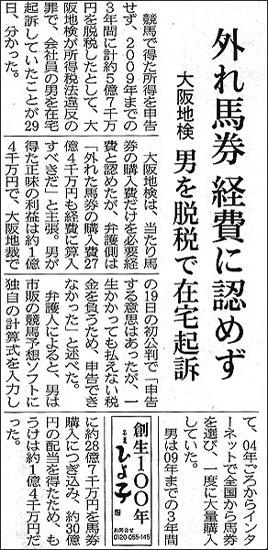

まずは日本経済新聞のニュースとコラムをご覧いただこう。

税法(ここでは所得税法にかぎる)は、その当時の施策や税源確保(しばしば屁理屈的理論構築されるが)等さまざまな要因によって定められており、必ずどこかでの線引きが不可欠であることは言うまでもありません。

ニュースの場合、従来から明確に示されており、論議になったことを聞いたこともない。

ただ競馬でこれだけの巨額なつぎ込みをしたことが驚きであり、また巨額利益をあげたことが驚きであるが、結果に驚きは全くない。

この機会に、税法の不条理、可笑しさ、許しがたい矛盾等に目が向くことになればいいのではないか。

やさしい税金・みじかな税金 アラカルト48

中小企業金融円滑化法(モラトリアム法)の期限切れ迫る! Ⅱ

前回レポートの通り「中小企業金融円滑化法(モラトリアム法)」が来年3月末日に期限切れを迎えます。金融機関はその出口戦略に苦慮しているところで、厳しい貸し剥がしや貸し渋りが憂慮されています。政府はこういった事態が生じないように

「中小企業金融円滑化法終了後もリスケや円滑な資金供給に努める」

「金融円滑化法 終了後も中小支援継続を」

の方針を明示しました。

まず、11月2日付『毎日新聞』をご覧いただきましょう。

次は金融機関に対する金融担当大臣談話です。

-中小企業円滑化法の期限到来後の検査・監督の方針についてー

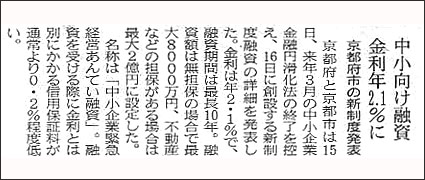

京都府市は中小企業金融円滑化法の終了を控え、新制度を発表しました。

これらを見るといかにも一安心、中小企業支援が従来通り進められると期待するところですが、現場に携わる私どもとしては金融事情は既に猛烈に厳しくなったと痛感するところです。「中小企業円滑化法の期限到来後の検査・監督の方針について」の重要なポイントは、

「「経営改善計画が1年以内に策定できる見込みがある場合」や「5年以内(最澄10年以内)に再建が達成される経営計画がある場合」は不良債権に該当しません。」

というところです。

つまり、机上論ではないしっかりした「経営改善計画の策定がある」か「5年以内(最澄10年)に再建が見込まれる経営計画」がなければダメということになります。

この厳しい時代に、しかも経営に苦しんでいる現状の中で、どのようなしっかりした経営計画を示せるのでしょう! 「そんなムリなことを!」と言っていたのでは手は差し伸べられないのです。

いかにも救われると発表する裏では、「再生の見込みのない企業は延命させることにならないよう金融機関に見極めを求める。」しています。いかにも厳しいとお考えになりませんか。

これらをあわせて捉えると「経営計画も出来ずに苦しんでいる中小企業を救ってはならない」と刃を突きつけられているのです。貸し手の金融機関にこのようなシバリが課せられていることを見逃してはいけません。

ホンキの本気で経営改善計画に取り組まねばならないことをお分かりいただけるでしょう。

それも来年3月までに策定してよいのではありません。少しでも早いうちに策定して、取引金融機関と審議を重ね、同意を得ておかねばなりません。

「終了後も中小支援継続を」「円滑化法終了後もリスケや円滑な資金供給に努める」などのタイトルだけを見てノホホンとしていたのでは取り返しのつかないことになってしまいます。事態は思っている以上に深刻だと受け止めて過言ではありません。

十分これらを周知いただき真摯に取り組んでいただくよう心からお願いいたします。

〈追記〉

早川事務所ではこれまでから「中小企業円滑化法」などを含めた再生支援に取り組んでいるところですが、本年11月、早川光志(公認会計士・税理士)が京都府中小企業再生支援協議会サブマネージャーに着任し、より深いノウハウと実戦に取り組んでいるところです。

金融でお苦しみの方は、この機会にご相談をお寄せ下さい。全力を上げと取り組んでまいります。

・スタッフ 早川嘉美(税理士)

早川光志(公認会計士・税理士)

2012.12.1記

やさしい税金・みじかな税金 アラカルト47

中小企業金融円滑化法(モラトリアム法)の期限切れ迫る!

中小企業金融円滑化法(モラトリアム法)が来年3月末日で期限切れを迎えます。金融機関(銀行・信用金庫等)はその出口対応に苦慮していると伝わります。

私どもに入ってくる情報は、まるで厳しい、辛らつなものばかりです。モラトリアム法を活用している企業の皆さんに必死の思いで環境の激変をお伝えするのですが、今まで金融機関の対応が大甘だったことによるせいで「(銀行さんが)何とかしてくれるだろう」とノンキに構えておられる社長がほとんどといって過言ではありません。とてもそんなことを言っている場合ではありません。

そこで今回は「やさしい税金・みじかな税金」から少し逸脱することになりますが、モラトリアム法の期限切れにともなう出口戦略を報告することにいたします。

モラトリアム法とは?

この法律は、中小企業からの借入債務の返済要件を変更(減額もしくは停止)の申し出に対し、金融機関は積極的に協力し、その債権は不良債権としないでよろしい。条件変更にあたっては、企業が実現可能性のある経営改善計画を作成し、検証を認めればOKとしたものですが、経営改善計画はおざなりの感があり、ほとんどフリーパスに近い状態であったようです。

またこの制度は、信用保証協会の全額保証となるため、金融機関がこぞって、ちょっと厳しい経営状態にある企業の融資をこの制度に乗り換えていったといってよいでしょう。

(平成21年からスタートした制度)

モラトリアム法の期限切れとなればどうなるの?

金融機関がモラトリアム法によって貸し出していた金銭債権は、「正常債権」と見ていたのですが、条件変更のままだと「不良債権」とみなければならなくなります。ということになれば、金融機関は取り立てに回ることになり、あるいは、信用保証協会に代理弁済を求めることになっていきます。

これまでの動きとまったく違うことは、容易に想像できます。金融機関が手のひらを返したような展開になるのは避けられません。

モラトリアム法の期限切れが迫り、飛び交う情報

私どものもとに入ってくる情報をいくつかご紹介しましょう。

1 再生支援協議会による再生支援が、政府の音頭とりで猛烈な展開を見せようとしています。 だが、これ

らの対象となる企業はかなり規模が大きく、雇用の確保といった観点から倒産させてはいけないために、

手を差し伸べようとしているのです。

具体的に考えてみましょう。10億円規模の1社を救うことは、1000万円の企業を100社支援することに

匹敵します。政府には、100件の零細企業に手を差し伸べる余裕も余力もありません。 10億円1社を再

生させ、雇用を確保するほうが、100社を救うよりはるかに効率的なのです。これが基本スタンスです。

2 再生支援協議会の基本方針は、再生支援可能な企業に力を注ぎ、これに乗れない企業に対しては切り

捨てやむなしとする。

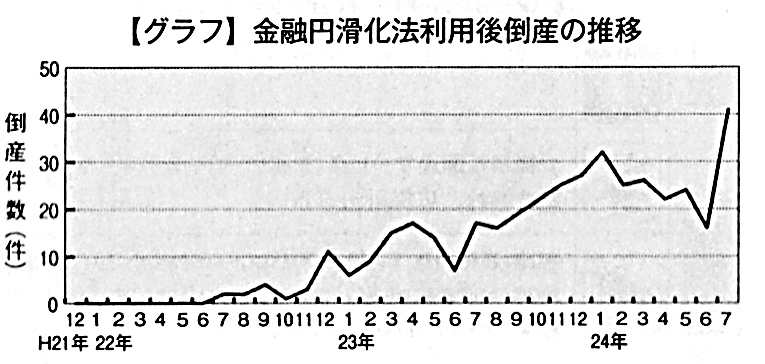

3 モラトリアム法利用後の倒産急増

4 モラトリアム法の期限切れになる平成25年3月31日以降は、金融機関の態度が一変、これまでとまっ

たく違った対応になるのは避けられません。

その選別は既に始まっています。

いま何をなすべきか?

土壇場になっての特効薬はありません。 今すぐ始められるものから、再生に向けた行動を開始すべきです。

早川事務所がその第1においているのが、金融機関から求められる前に、自ら3ヵ年計画を策定し提出することです。ちょっと荒っぽい情報ですが、「企業が自ら顧問税理士を交えて作成した3ヵ年計画は、それだけで十分大きなポイントとなり、金融機関の対応が変わる」といわれています。

早川事務所からの提案

3ヵ年計画書の策定には、社長一人ではなく、右腕・左腕はもとより、場合によっては、奥さまを加え、現場を良く知る顧問税理士が加わっての3ヵ年計画の策定を行うことがとても大切です。

出来上がった計画書より、計画を策定したプロセスがより大切なことを良く知っておきたいものです。

以下、モデルケースとしてのすすめ方を記します。

1 欠損から利益へ、改善計画の基本

シンプルに問題点を抽出する

・売上確保 具体的にいくらの売上が必要か?

・売上利益率の改善 利益率の改善だけによると何%の改善が必要か?

・一般管理販売費 コスト削減だけならいくらの削減が必要か?

・それらの併せワザ

2 一般管理販売費の削減

個々に一つ一つ丁寧に見ていくこと。売り上げ増については、希望的(楽観的?)観測が入り、目に見え

ないが、コスト削減はハッキリ目に見えて分るのでまず第1に取り上げる。

主な科目

・役員報酬 ・給料賃金 ・交際費 ・賃借料

・設備投資の妥当性 ・その他

3 売上利益率の改善

極めて具体的かつ深度に掘り下げること。

4 売上UP

極めて具体的かつ深度に掘り下げること。少なくとも「がんばります」で終わってはいけない。

5 全体チェック

チェックすべき主な項目

・社員研修 ・データー分析 ・キャッシュフロー

・ここでも具体的かつ深度に

6 その他にもいろいろあるでしょう。

いきなりジャンプできる改善を期待するのではありません。

日々のこつこつとした努力こそ再生の第1歩を踏み出すことになるのです。「絵に描いた餅」になるような

計画ではいけません。たっぷり時間も労力も使うことがもっとも大切なのです。

そのようにして策定した3ヵ年計画を自信を持って金融機関に提出しましょう。

私には、金融機関担当者の驚きが見えるようです。再生には最大努力が必要なのは論を待ちません。

再生計画(3ヵ年計画)の策定にお悩みの方は!

一人で悩んでいても解決はありません。どんどん顧問税理士に申し入れてください。

早川事務所では、顧問契約の有無を問わず、お声かけいただければプランニングまで、御社の再生努力とご一緒に取り組みます。

・スタッフ 早川嘉美(税理士)

早川光志(公認会計士・税理士)

2012.10.1記

やさしい税金・みじかな税金 アラカルト46

復興特別法人税と復興特別所得税

復興特別税は次により課されることになりました。

・復興特別法人税…平成24年4月1日以後に開始する事業年度から、3事業年度に対し

基本税率 × 10% = 復興特別法人税

・復興特別所得税…平成25年から49年までの25年間

基本税率 × 2.1% = 復興特別所得税

今回は、この中から「復興特別所得税」の源泉の処理について説明いたします。平成25年1月からスタートしますので、準備しておかなければなりません。

復興特別所得税の源泉徴収の範囲

① 利子所得及び配当所得

② 給与所得

③ 退職所得

④ 公的年金等

⑤ 報酬、料金、契約金または賞金

⑥ 非居住者または法人の所得

⑦ 国外公社債の利子

⑧ 民間国外債の配当等

⑨ 国外投資信託等の配当等

⑩ 国外株式の配当等

⑪ 上場株式等の配当等の特例

⑫ 特定口座内保管上場株式等の譲渡による所得等に対する特例

⑬ 割引債の償還差益

このうち、②③は税額表に取り込まれるので、実務的にはほとんど支障がないでしょう。中小企業にとってみじかに対処しなければならないのが、①と⑤ですので、これを中心に記します。

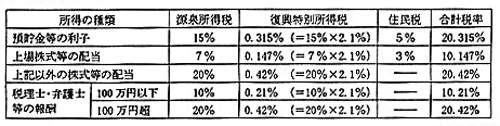

源泉徴収の税率

事例で見る復興特別所得税の処理

【事例1】税理士報酬5万円を支払う場合の処理

現行 報酬金額 消費税 源泉所得税 支払額

50000円 × 2500円 - 5000円 = 47500円

ですが、これが次のとおりとなります。

復興特別所得税 施行から(平成25年から)

報酬金額 50000円

〃 消費税 2500

〃 源泉所得税 △5000

〃 復興特別所得税 △105

差引支払額 47299円

【事例2】研修などで支払う講師に対する報酬 手取り10万円(消費税込み)を支払う場合

現行 報酬金額 源泉所得税 支払額

111111円 - 1111円 = 100000円

復興特別所得税 施行から(平成25年から)

報酬金額 111344円

〃源泉所得税 1111

〃復興特別所得税 233

差引支払額 100000円

* 支給額から逆算で求めることになります。

【事例3】株式配当金の支払い(非上場株式)。10万円を支払う場合

現行 株式配当金 源泉所得税 差引支払額

100000円 - 20000円 = 80000円

復興特別所得税 施行から(平成25年から)

株式配当金 100000円

〃源泉所得税 20000

〃復興特別所得税 420

差引支払額 79580円

* 上場株式の配当金については違った計算になります。

【事例4】事例2において、講師への報酬が10万円である場合、復興特別所得税を控除しないで、源泉徴収

を1万円のみ差し引いて支払ったときは次により支払ったと解します。

報酬金額 100000円

〃源泉所得税 9794

〃復興特別所得税 236

差引支払額 90000円

【事例5】預金利息を1万円支払ったときの処理

預金利息については、中小企業者が支払うことはありませんが、仕組みは見ておきましょう。

その後で、預金利息の受け入れ処理を考えます。

現行 支払額 所得税 住民税 差し引き支払額

10000円 ー (1500円+500円) = 8000円

復興特別所得税 施行から(平成25年から)

支払額 10000円

〃源泉所得税 1500

〃復興特別所得税 31

〃住民税 500

差引支払額 7989円

中小企業の経理マンに必要なことは、7989円の受取利息から源泉所得税等を導き出し、適切な会計処理をすることが求められます。

具体的に示すと7989円の預金利息を受け入れたとき、

受取利息 ÷ 0.7989 = 税引き前の受取利息

により、税引き前金額を求め、源泉所得税等の処理を行うことになります。

以上ですが、現場ではかなり複雑な処理が求められます。

本来もっとシンプルにすることはわけないことだと思いますが、政府としては「増税ではない」ということを強く訴えたいため、こういったことにならざるを得ないのでしょう。

それにしても、これを25年も続けなければならない現場の不満は出ないんでしょうかねぇ~。

2012.9.1 記

やさしい税金・みじかな税金 アラカルト45

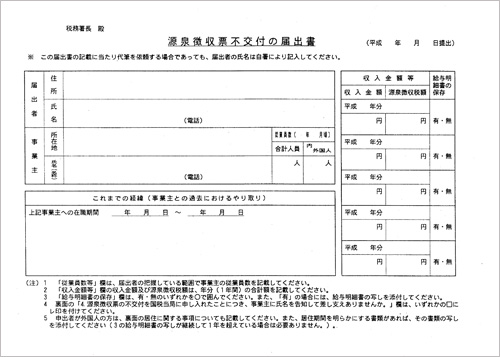

源泉徴収票をもらえない場合 どうすればよいか?

サラリーマン(パート、アルバイトを含む)の場合、年度の途中で退職したときは、その時点で源泉徴収票の交付を受けることになっている。また退職をしなくても、1年を経過したところで源泉徴収票を受け取ることになっている。この源泉徴収票によって確定申告等をするわけですが、どういうわけか発行してくれないことがある。紛失した場合は再発行を願い出ることになるが、これがまた、なかなか発行してもらえないケースが後を立たない。

給与支払い者には、源泉徴収票の発行が義務付けられているところですが、組織がデカイと色々な人の手を煩わすことになり、すんなりと手に入れることができないのである。また小さい企業では知識が乏しいこともあって、うまく機能せず、結果において交付してもらえないことになる。

このような場合、どうすればいいか、に対する答えが今回のポイント。

これには「源泉徴収票不交付の届出書」というものがある。

元の勤務先で手に入らない場合は、「-届出書」の存在を知っておくと何かと便利ではないでしょうか。

やさしい税金・みじかな税金 アラカルト44

平成25年1月1日からの税務調査

国税通則法が改正され、税務調査手続きに大きな変化があらわれました。

平成23年11月30日成立、12月2日公布。平成25年1月1日からの税務調査に適用されますので、これを見ておきましょう。

1 税務調査手続き

①事前通知

税務調査を行う場合には、納税者及び税務代理権限証書を提出している税理士に次の事項をあらかじ

め通知することとされました。

ⅰ)調査開始日時

ⅱ)調査開始場所

ⅲ)調査の目的

ⅳ)調査対象税目

ⅴ)調査対象期間

ⅵ)調査対象となる帳簿書類その他の物件

ⅶ)その他政令で定める事項(納税者の氏名・住所、調査官の氏名・所属官署など)

注)事前通知を要しない場合に該当する事由等に関しては「事前通知を行わない場合の具体例を通達

で記載する」とされており、施行日までに発表されることになっています。

②申告是認通知

税務調査を行った結果、更正決定等をすべきと認められない場合には、「更正決定等をすべきと認めら

れない旨」を納税者に交付することとされました。

③調査結果の説明

税務調査を行った結果、更正決定をすべきと認める場合には、調査結果の内容を納税者に説明するこ

ととされました。

また、調査結果を説明する場合において、修正申告または期限後申告の勧奨を行う際には、修正申告

または期限後申告を提出した場合には、不服申立てすることはできないが、更正の請求をすることはで

きる旨を説明するとともに、そのことを記した書面を交付しなければならないこととされました。

④再調査

実地調査について、是認通知を交付した後また調査結果につき修正申告をした後においても、新たに得

られた情報に照らし非違があると認められるときは、質問検査等を行うことができるとされました。

⑤納税者等から提出された物件の留置き

調査について必要がある場合には、納税者から提出された帳簿書類等の物件を留置く(預る)ことがで

きること、その場合には

ⅰ)当該物件の名称、種類、数量、提出年月日、提出した者の氏名などを記載した書面

ⅱ)留置いた物件について、留置く必要がなくなったときは、遅滞なく返却しなければならない

とされました。

⑥帳簿書類の「提示」「提出」

質問、検査に加え、税務調査において、調査官は質問検査等の相手に対し、帳簿書類その他の物件の

「提示」「提出」を求めることができることが法令上明確化されました。

2 処分の理由附記等

処分の適正化と納税者の予見可能性の確保の観点から、全ての処分について理由附記をすることとさ

れました。

また、これに併せて、個人の白色申告者に対する記帳・帳簿等保存義務が厳しくなりました。

①白色申告者の処分については、原則としてその処分にかかる理由附記がなされていませんでしたが、全

ての処分について理由附記が行われることとされました。

②個人の白色申告者に対する記帳・帳簿等保存の義務の拡大

個人の白色申告者について、現行では「前々年分あるいは前年分の事業所得等の合計額が300万円

を超える者」に記帳・帳簿等保存義務が課されていましたが、それ以外の事業所得者等についても、平

成26年1月1日から同様の記 帳・帳簿等の保存義務が課されることとなりました。

(私見)一見納税者の利益擁護を装っていますが、⑤⑥に強権的発想が生まれないか、かなり気になる

改正といえそうです。

2012.7.1 記

やさしい税金・みじかな税金 アラカルト43

生前贈与のすべて

今回は生前贈与についていろんな角度からみていきましょう。

「贈与税はもっとも高い税金」という先入観があるため、ややもすれば我々も入り口で「お奨めできませんネェ~」と言ってしまいがちですが、相続税大増税を間近に控えて(平成27年度からの予定で進んでいる)、うまく活用することは大切なノウハウです。

ここで紹介するのはあくまで概要ですので、実行に当たっては細部のチェックをお願いします。

なお、贈与税は暦年計算(1月1日~12月31日)で行い、複数のものから贈与を受けた場合には、基本的にその合計額で課税することになります。また、資産の評価は概要次により行います。

* 土地 路線価格

* 家屋 固定資産税評価額

* 有価証券(上場されているもの)贈与を受けた日の終値、贈与を受けた月の月平均額、その前月の終値の平均額、その前々月の終わり値の平均額のもっとも低い額

* 有価証券(上場されいないもの)企業の規模により、純資産価格か比準価格(これはかなり複雑)

一般的な贈与税

・基礎控除は110万円です。

・課税は次の通りです。

受贈額 - 110万円 = 課税価格

課税価格に次の税率により算出します

(贈与税の速算表)

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | -万円 |

| 200万円超 300万円以下 | 15% | 10 |

| 300万円超 400万円以下 | 20% | 25 |

| 400万円超 600万円以下 | 30% | 65 |

| 600万円超 1000万円以下 | 40% | 125 |

| 1000万円超 | 50% | 225 |

・基礎控除は110万円ですので、110万円までの贈与には税金がかからず、申告も不要です。いわゆるたんす預金を贈与したのでは、後で証明できませんから、預金の名義変更などで明らかにしておくことが肝要です。

・毎年110万円を贈与していけば、立派な相続対策ということになりますが、それでは単純すぎますので、すこしヒネリます。つまり、相続税の課税が明らかな場合には、少なくとも相続税の最低税率である200万円までは、上積みして贈与するのがよろしい。すなわち、310万円まで贈与して、20万円の贈与税を納付しておくのです。

このようにすることによって、将来、相続税が課税される場合、もっとも高い部分がすでに"移行済み"となっているのです。

配偶者への贈与

・婚姻期間が20年以上である配偶者から居住用の土地または家屋を取得した場合、または金銭を受贈した者が翌年3月15日までに居住用不動産を取得して、その者の居住用に供した場合は、最高2000万円が控除されます。

・一般の贈与税における110万円控除もダブって適用できます。つまり、夫婦間の居住用財産の贈与は2110万円まで課税されないことになります。

・「婚姻期間20年以上」であるかどうかは、結婚した日で判定するのではなく、1月1日で判定するので注意してください。こうした考え方は、つぎの65歳以上や20歳以上などの判定においても同じです。

特別障害者に対する贈与

・精神または身体に重度の障害がある者(特別障害者)が、特別障害者扶養信託契約に基づく信託受益権の贈与を受けた場合において、その信託の際に「障害者非課税信託申告書」を信託会社の営業所を経由して特別障害者の納税地の所轄税務署長に提出したときは、信託受益権の価額のうち6000万円まで贈与税がかかりません。

・詳細は別途お尋ね下さい。

親から子、祖父から孫への居住用資金の贈与

・父母や祖父母などの直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の取得または増改築のための金銭(住宅取得等資金)を取得した場合、一定の要件を基に、次の金額が非課税となります。

| 贈与年 | 省エネルギー性または 耐震を備えた良質な 住宅用家屋の場合 |

左記以外の住宅家屋の場合 |

|---|---|---|

| 2012年 | 1500万円 | 1000万円 |

| 2013年 | 1200万円 | 700万円 |

| 2014年 | 1000万円 | 500万円 |

| *東日本大震災の 被災者については |

1500万円 | 1000万円 |

・「一定の要件」とは次のとおり。

ⅰ 受贈者20歳以上

ⅱ 贈与を受けた翌年3月15日までに居住用家屋を取得し、かつ居住に供すること

ⅲ 1棟の家屋で床面積が50平米以上であること

ⅳ 贈与を受けた年の所得が2000万円以下であること

・詳しくはお尋ね下さい。

相続時精算課税

・20歳以上の子が65歳以上の親から贈与により財産を取得した場合に、受贈者が相続時精算課税を選択したときは、その年の贈与税について、次に掲げる金額のうちいずれか低い金額を控除し、その残額に贈与税が課せられます。

(1)2500万円(既に特別控除を控除した金額がある場合は、その金額を控除)

(2)特定贈与者ごとの贈与税の課税価格

・相続時精算課税は、父、母ごとに計算します。

一般の基礎控除もダブッて控除することができます。

またこの年に通常の贈与がある場合には、その金額を加算して計算することになります。

・相続時精算課税は、特定贈与者(父か母)の死亡によって相続になった時に、相続税に加えて精算するものであり、課税の繰り延べです。この場合、支払った贈与税がある場合には、納付すべき相続税から差し引くことができるので、二重課税になることはありません。

なお、相続税の申告が不用の場合(基礎控除の方が大きい)には、精算のための申告はいりません。

・相続時精算課税に適した財産の贈与は、その財産から果実を生むもの、その財産に価格が値上がりするであろうものです。

(1)その資産より生じる果実(所得)が受贈者に移っていることに注目

(2)その資産の価格が上昇しても、贈与時の価格にて精算します。従って価格上昇分の相続税が免れ

ています。(その逆に価格が低下してもその価格にて精算することになり、いらぬ負担が増えます)

(3)自社株式も同じですが、経営権の円滑な移行を選択肢に含めて考えることが肝要でしょう。

死因贈与

・死因贈与は「贈与」という名称がついていますが、贈与者の死によって契約を成立することになるので、相続税の対象となり、おおむね遺贈と同じ扱いになります。

死因贈与については→こちら

以上、いずれの場合もアウトラインを紹介したに過ぎませんので、個々の実行にあたっては細部を十分確認いただくか、当事務所にお尋ね下さい。

2012.6.1 記

やさしい税金・みじかな税金 アラカルト42

所得税の確定申告 Q&A

平成23年度の確定申告期を終えることができました。 2月になるまでに早々とお届けくださる方、3月15日の申告期限ぎりぎりにアタフタとお届けになる方、今年もいろんなドラマ?を見せていただきました。 申告期をはさんで、アレッ!という質問から、ヘェ~と感じる質問をコラムの感じでQ&Aにしてみました。気軽にお読みください。

Q1 昨年、父の死去により、預金を相続しましたが、今年の申告はどうしたらいいのでしょうか。

A お父さんのご逝去によって取得された預金は、相続税の対象であり、すでに課税は終わっています。相続財産の総額が基礎控除(5000万円+1000万円×相続人数)以下であったため、申告も必要がなかったのです。

したがって、所得税の申告は全く必要ありません。

Q2 すでに申告を済ませましたが、政治献金として10,000円を寄付していました。昨日、領収証(証明書)が届いたのですが、修正していただけませんか。

A 政治家への寄付で一定のものは、寄付金控除を受けることができます。あなたの場合、明らかにこの対象になります。したがってすでに申告している申告書を訂正することができます。

具体的には、申告期限内ですから、一般と同じ申告書で申告し、「訂正申告」とわかりやすく記載しておけばよろしい。

ただ、あなたの場合、訂正申告によって減額される税額は次の通りになります。

寄付金10,000円ー2,000円=8,000円 → この金額が所得控除の対象となる。

8,000円に対する税金 → あなたの場合、5%ですから400円

400円のために申告書記載、押印、控え保存、申告という手続きを経ることになりますので、実費のほうが高くつくと思われます。

(追記)政治家の方にお願い

「政党等寄付金控除証明書」の交付を2月の早めに届くように配慮ください。3月に入ってから届けていただいたのでは、しばしば申告済みであることがあるのです。「申告はお早めに!」を守ることによって、不合理を受けていることに周知してください。

Q3 そこそこの収入(所得)がある友人が「申告をしないでほっておく」といっています。もしそんなことで済むなら、私も申告しないで済ましたいんですが、いったいどういうことになるんですか。

A まず申告をしないでよい人はどういう人か考えてみます。

所得の合計額が「基礎控除その他の所得控除の合計額」を超えないことが基本です。

給料所得者の場合は、年末調整によって精算されていますので、改めて申告する必要がありませんが、「給与の収入額が2000万円を超える場合」「給与以外の所得が20万円を超える場合(退職所得を除く)」などは申告する必要があります。

ただし、「損失金の繰り戻し」「損失金の繰り越し」「雑損失の繰り越し」などの場合は申告しておく必要があります。

そこでご質問の申告をしなかった場合(無申告)を考えてみます。

青色申告の方と白色申告に分けて考える必要があります。

青色申告の方は、「青色申告特別控除(65万円)」がダメ、欠損金の場合は翌年に繰り越しができず、税額がある場合には、無申告加算税や重加算税が課せられます。

ご質問は白色申告の方だと推測できます。当然、税額に加えて無申告加算税(10%)が課せられ、悪質な場合は、重加算税(35%~40%)が課せられます。これに加えて、申告期限から納付した日までに応じた延滞税が課せられます。また巨額な場合は罰則があり、所得の判断ができない場合にあっては、税務署は算出根拠を示さないで「決定」することができることになっています。

そして、決定的に問題となるマイナス点が二つあります。

ひとつは金融機関からの融資は受けられないこと。金融機関からの借入のためには、公私を問わず必ず確定申告書(写)や決算書の提出が欠かせません。これができないわけですから、借入実行は困難というのではなく、不可能といってよいでしょう。もっとも、無申告を決め込む方には最初から無関心なのかもしれませんが…。

もう一点。交通事故の被害者となったり、事業用土地の収用などにより休業補償を受ける場合です。

交通事故はあってはならないこと、あって欲しくないことですが、災難はいつ起こるかわかりません。「起こらない」ではないのです。

自宅の火災はいかがでしょう。起こって欲しくない、起こり得ないと思っている方でも火災保険に入っておられるのではないでしょうか。火事を起こして保険金が有効に活用できたと喜ぶ人はまずいないでしょう。これと同じです。

今年の確定申告業務でこれら3点とも実際に処理しました。決して対岸の火事ではないのです。

いずれにしても、適正な申告と納税は国民の義務です。ばれないなら何をしてもいいのだ、という人生観は捨てていただきたいものです。

Q4 確定申告を済ませたのですが、その後、お医者さんへの支払いが15万円ほどあるのを忘れていました。どうしたらいいですか。

A 医療費控除の対象ですので、「更正請求」をすることになります。

医療控除は、医療費が「所得の5%」か「10万円」のどちらか低い金額を超える金額が控除対象になります。あなたの場合は、所得の5%が8,5000円ですので、次の税金を返してもらうことができます。

150,000円ー85,000円=65,000円 → この税金は5%ですから、3,250円の還付です。

なぁんだ、わずかだなぁと思われるかもしれませんが、住民税の10%が低くなりますので、これも考え合わせると合計9,750円になります。面倒と思わず「更正請求」をしましょう。

なお、「更正請求」は、23年度から5年間(22年度までは1年に限定)できることになりました。この期間を過ぎると、以前は「嘆願書」を提出することによって救済される場合がありましたが、昨年4月1日から

「嘆願書」に代わって「申出書」で処理されることになりました。

2012.4.1 記す

やさしい税金・みじかな税金 アラカルト41

生命保険金の受取人

某ミニコミ紙に「母子家庭において、生命保険金の受取人を子供にするのはNG」という次のような解説記事を見かけました。

A子さんは離婚し、5歳の息子(B君)を手元に引き取りました。

幸いなことに職を得て忙しく働く毎日です。

でも自分に万一のことがあったとき、B君のことが心配なので、自分を契約者・被保険者、B君を保険金受取人にする3000万円の生命保険に加入しました。

ここで、A子さんが不幸にして、保険加入後に亡くなったとしましょう。B君は保険金を受け取る資格はあるのですが、実際に手続き上、簡単には受け取れないのです。というのは、B君は未成年なので、保険金を受け取るという法律行為は親権者を通じてしなければならないのです。

B君の親権者は、母親のA子さんでしたが、A子さんは亡くなっていおるので、今はB君に親権者はいません。

B君が保険金を受け取るというためには、未成年者後見人を家庭裁判所に選んでもらわなければなりません。未成年者後見人は子供の将来を考えて慎重に選ばれるので、時間が相当かかります。従って、タイムリーにB君は保険金を受け取ることができないのです。

ではどうすれば良いか?

A子さんの事情を良く知っているA子さんのお母さん、もしくはA子さんの姉妹を受取人にするのが良いと思われます。

もちろん、保険加入のときに、その意図を充分と耐えておくことが必要になります」

この記事を偶然見かけたわけです。解説は保険代理店を経営する方だそうですが、余りにも乱暴な内容なので、「余計なことながら」を記して寄稿しました。

ご覧下さい。

余計なことながら

「知らないと損する保険の話」にガテンがいかないので、余計なことながら〈異議あり!〉を記しました。

解説によると「母子家庭において、生命保険の受取人を未成年の子どもにするのはNG」とありますが私に言わせればとんでもないことです。

いかに未成年者とはいえども、その子にはとても大切な財産です。これをオバさんにしてしまうのはもってのほかです。確かに未成年者を受取人にしておくと、受け取る手続きに煩わしいものがありましょう。だからといって、その子の財産とすべきものを他の人にしてしまってよいはずがありません。

オバさんを受取人にしてしまえば、保険金は法的にオバさんのものになります。その子の養育に使うかどうかは、道徳論・倫理論に移ってしまいます。人生には想像もしない波乱が生じないと言い切れません。そのオバさんにアクシデントがあればどうするのでしょう。さらに、オバさんの旦那がグウタラで、浪費癖のある人だったらとしたらゾッとします。

そんなオバさんに託さないといわれるのは必定でしょうが、オバさんの激変を否定することはできません。もともと母親が「もし亡くなったら」とありえない、あってはならないことを前提にしていることを考え合わせれば議論の余地はないと考えますがいかがでしょう。

結論。言いたいことは、いかに煩わしさがあるとしても保険金の受取人はお子さんにしておくべき、ということです。

(付記)そのお子さんが成人になったとき、名義変更して移したらいい、という考えは禁物。贈与税という怖い税金をクリアするのが大変です。

2012.2.1 記す